Fmi dice qualcosa moderatamente di sinistra. Raccomandazione ai governi perché s’impegnino per la riduzione delle disuguaglianze. Considerazioni su Reddito di Cittadinanza, Istruzione e Salute.

[Sintesi del Rapporto del Fondo Monetario Internazionale “Fiscal Monitor”]

[Sintesi del Rapporto del Fondo Monetario Internazionale “Fiscal Monitor”]

Desigualdad: La política fiscal puede corregir la situación

di Vitor Gaspar e Mercedes García-Escribano

La desigualdad del ingreso en el mundo ha venido disminuyendo en las últimas décadas. Esto se debe a que el nivel de ingresos en países como China e India se ha aproximado al de las economías avanzadas. Pero no todo son buenas noticias. La desigualdad dentro de cada país ha aumentado, en especial en las economías avanzadas. Ahora que la recuperación económica mundial ha cobrado vigor y se ha generalizado, las autoridades económicas tienen la oportunidad de responder con reformas que aborden el problema de la desigualdad. La nueva edición del informe Monitor Fiscal muestra cómo la combinación adecuada de políticas puede cambiar esta situación.

El poder de la política fiscal

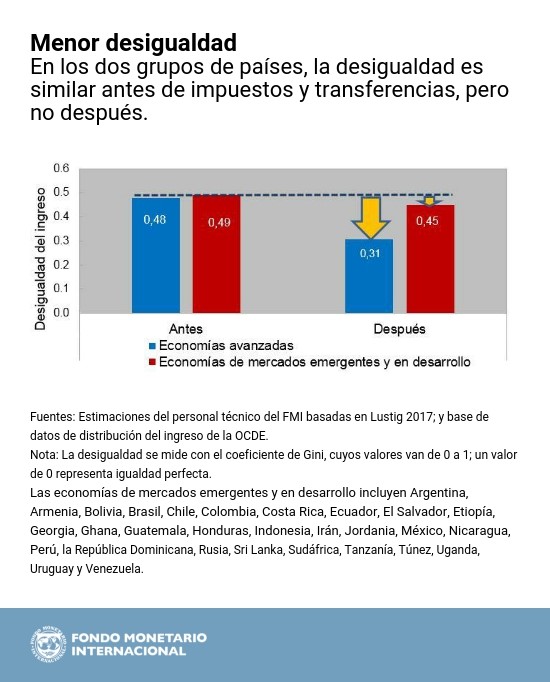

La política fiscal es responsable de gran parte de las diferencias entre países en materia de desigualdad.

En las economías avanzadas, la política fiscal compensa alrededor de una tercera parte de la desigualdad del ingreso antes de impuestos y transferencias —lo que suele denominarse desigualdad del ingreso de mercado—, y un 75% de ese efecto de compensación es atribuible a las transferencias. El gasto en educación y salud también incide en la desigualdad del ingreso de mercado a lo largo del tiempo, pues promueve la movilidad social, incluso entre generaciones. En las economías en desarrollo, la redistribución fiscal es mucho más deficiente debido a un gasto y a impuestos más bajos y menos progresivos.

El diseño de la redistribución es importante

No existe una estrategia universal. La redistribución debe reflejar las circunstancias específicas del país, como presiones fiscales subyacentes, preferencias sociales y capacidad administrativa y fiscal del gobierno. Por otra parte, los impuestos y las transferencias no pueden considerarse de manera aislada. Los países necesitan financiar las transferencias, y la combinación de instrumentos alternativos de transferencias e impuestos que escojan los países puede incidir de forma muy diferente en la equidad.

Si bien algunas políticas pueden tener efectos contradictorios sobre el crecimiento y la distribución, nuestras pruebas empíricas indican que es posible lograr un crecimiento inclusivo y sostenible con una combinación adecuada de políticas. La eficiencia y la equidad deben ir de la mano.

Atacar el problema de la desigualdad

Las autoridades tienen un abanico de opciones para lograr resultados eficientes y equitativos. Esta edición del Monitor Fiscal se centra en tres debates en materia de políticas: impuestos progresivos, ingreso básico universal y gasto público en educación y salud.

- Impuestos sobre la renta progresivos. La progresividad del impuesto sobre la renta personal disminuyó considerablemente en los años ochenta y noventa, y desde entonces se ha mantenido prácticamente sin cambios. La tasa máxima promedio del impuesto sobre la renta de los países de la Organización para la Cooperación y el Desarrollo Económicos (OCDE) descendió de 62% en 1981 a 35% en 2015. Asimismo, la progresividad de los sistemas tributarios es menor de lo que indican las tasas estatutarias, puesto que las personas más acaudaladas tienen más acceso a desgravaciones. Una conclusión importante es que algunas economías avanzadas pueden aumentar la progresividad sin perjudicar el crecimiento, siempre que la progresividad no sea excesiva.

- Ingreso básico universal (IBU). El ingreso básico universal —que se define como una transferencia monetaria por igual importe a todos los ciudadanos de un país— ha sido un tema muy debatido por los economistas durante décadas, y que ahora ha vuelto a suscitar interés debido a percepciones sobre los efectos de la tecnología y de la inteligencia artificial en el futuro del trabajo. El Monitor Fiscal no se manifiesta ni favor ni en contra del IBU, sino que aporta al debate datos y argumentos pertinentes. El ingreso básico universal puede tener un impacto significativo en la desigualdad y la pobreza, ya que cubre a todas las personas en la parte inferior de la distribución del ingreso. Pero la universalidad es costosa. Según estimaciones del Monitor Fiscal, un IBU equivalente al 25% de la mediana del ingreso per cápita le costaría a una economía avanzada promedio el equivalente a 6½% del PIB, y las estimaciones varían considerablemente según el país. Por lo tanto, el IBU ha de analizarse conjuntamente con su financiamiento, para que tenga un efecto neutro en el presupuesto. Las consideraciones clave para su introducción deben ser su congruencia con otras prioridades fiscales —para evitar el desplazamiento de la inversión en infraestructura, educación y salud, por ejemplo— y el método de financiamiento, que debe ser eficiente y equitativo. Un ingreso básico universal podría ser una opción si sirve para sustituir el gasto social ineficiente y no equitativo.

- Gasto en educación y salud. Pese a los avances logrados, en muchos países aún persisten brechas de acceso a educación y servicios de salud de calidad entre los diferentes grupos de ingresos. Por ejemplo, en las economías avanzadas, los hombres con estudios terciarios viven hasta 14 años más que los que tienen estudios secundarios o inferiores. Un gasto público más eficiente puede ayudar, por ejemplo, mediante una redistribución del gasto en educación o salud de los sectores acaudalados a los sectores pobres, sin modificar el gasto público total destinado a educación o salud. Según el informe, al reducir la brecha de desigualdad en la cobertura básica de salud se podría aumentar la esperanza de vida 1,3 años, en promedio, en los países emergentes y en desarrollo.

Esperamos haberlos persuadido de dos cosas: por un lado, la política fiscal puede contribuir a resolver el problema de la desigualdad, y por el otro, la equidad debe ir de la mano de la eficiencia.

———–

La disuguaglianza dei redditi nel mondo è andata diminuendo negli ultimi decenni. Questo perché il livello dei redditi nei paesi come la Cina e l’India si è avvicinato a quello delle economie avanzate. Ma non tutte sono buone notizie. La disuguaglianza all’interno di ogni paese è aumentata, soprattutto nelle economie avanzate. Ora che l’economica globale ha ripreso vigore e si è diffusa, le autorità economiche hanno l’opportunità di procedere con le riforme che affrontino il problema della disuguaglianza. La nuova edizione del rapporto Fiscal Monitor mostra come la giusta combinazione di politiche può cambiare questa situazione.

La potenza della politica fiscale

La politica fiscale è responsabile di gran parte delle disparità tra i paesi in termini di disuguaglianza.

Nelle economie avanzate, la politica fiscale costituisce circa un terzo delle disparità di reddito prima delle imposte e trasferimenti – ciò che è spesso chiamato Mercato disparità di reddito, e il 75% l’effetto di compensazione è attribuibile ai trasferimenti. La spesa per l’istruzione e la salute influenza anche la disuguaglianza del reddito di mercato nel tempo, in quanto promuove la mobilità sociale, anche tra generazioni. Nelle economie in via di sviluppo, la ridistribuzione fiscale è molto più carente a causa delle spese minime e meno progressive e delle imposte.

La progettazione della ridistribuzione è importante

Non esiste una strategia universale. La ridistribuzione dovrebbe riflettere le circostanze specifiche del paese, come le pressioni fiscali sottostanti, le preferenze sociali e la capacità amministrativa e fiscale del governo. D’altra parte, imposte e trasferimenti non possono essere considerati isolatamente. I paesi devono finanziare i trasferimenti e la combinazione di strumenti di trasferimento alternativi e fiscali che i paesi scelgono possono avere un impatto molto diverso sull’equità.

Mentre alcune politiche possono avere effetti contraddittori sulla crescita e la distribuzione, le nostre prove empiriche indicano che la crescita inclusiva e sostenibile può essere raggiunta con un adeguato mix di politiche. L’efficienza e l’equità devono andare di pari passo.

Attaccare il problema della diseguaglianza

Le autorità hanno una serie di opzioni per raggiungere risultati efficaci ed equi. Questa edizione del Fiscal Monitor si concentra su tre dibattiti politici: le tasse progressive, il reddito base universale e la spesa pubblica per l’istruzione e la salute.

- Tasse di reddito progressive. La progressività dell’imposta sul reddito personale è diminuita considerevolmente negli anni ’80 e ’90, e da allora è rimasta praticamente invariata. L’aliquota media massima per i paesi OCSE è scesa dal 62 per cento nel 1981 al 35 per cento nel 2015. Analogamente, la progressività dei sistemi fiscali è inferiore a quella indicare le aliquote legali, in quanto i popoli ricchi hanno più accesso ai sgravi fiscali. Una conclusione importante è che alcune economie avanzate possono aumentare la progressività senza compromettere la crescita, a condizione che la progressività non sia eccessiva.

- Reddito universale di base (IBU). Il reddito di base universale – che è definito come un trasferimento monetario dello stesso importo per tutti i cittadini di un paese – è stato un argomento dibattuto dagli economisti per decenni, e ora ha riacceso l’interesse a causa delle percezioni circa gli effetti della tecnologia e intelligenza artificiale nel futuro del lavoro. Il Fiscal Monitor non esprime né favore né contro l’IBU, ma contribuisce ai dibattiti e argomenti pertinenti. Il reddito base universale può avere un impatto significativo sulla disuguaglianza e la povertà, in quanto copre tutte le persone alla base della distribuzione del reddito. Ma l’universalità è costosa. Secondo le stime del Fiscal Monitor, un IBU equivalente al 25% del reddito medio pro capite costerebbe alle economie avanzate mediamente l’equivalente del 6½ % del PIL e le stime variano notevolmente per paese. Pertanto, l’IBU deve essere analizzato unitamente al sistema di finanziamento, in modo da avere un effetto neutrale sul bilancio. Le considerazioni fondamentali per la sua introduzione dovrebbero essere la sua coerenza con altre priorità fiscali – per evitare di spostare investimenti in infrastrutture, istruzione e salute, ad esempio – e il metodo di finanziamento, che dovrebbe essere efficiente e equo. Un reddito di base universale potrebbe essere un’opzione se sostituisce una spesa sociale inefficiente e ingiusta.

- Spesa per l’istruzione e la salute. Nonostante i progressi compiuti, persistono tuttora lacune per quanto riguarda l’accesso all’istruzione e ai servizi sanitari di qualità tra i vari gruppi di reddito in molti paesi. Ad esempio, nelle economie avanzate, gli uomini con educazione terziare vivono fino a 14 anni più a lungo di quelli con istruzione secondaria o inferiore. Una spesa pubblica più efficiente può aiutare, ad esempio, ridistribuendo la spesa per l’istruzione o la salute dai settori ricchi ai poveri, senza modificare la spesa pubblica totale per l’istruzione o la salute. Secondo la relazione, ridurre il divario nella disuguaglianza nella copertura sanitaria di base potrebbe aumentare l’aspettativa di vita di 1,3 anni, in media, nei paesi emergenti e in via di sviluppo.

Ci auguriamo di essere stati persuasivi per almeno due cose: da una parte, la politica fiscale può contribuire a risolvere il problema della disuguaglianza e, dall’altro, l’equità deve andare di pari passo con l’efficienza.

————————-

La disuguaglianza delle entrate nel mondo è diminuita negli ultimi decenni. Questo perché il livello di reddito in paesi come la Cina e l’India si è avvicinato a quello delle economie avanzate. Ma non tutto è una buona notizia. La disuguaglianza all’interno di ciascun paese è aumentata, specialmente nelle economie avanzate. Ora che la ripresa economica globale ha preso piede e si è diffusa, le autorità economiche hanno l’opportunità di rispondere con riforme che affrontano il problema della disuguaglianza. La nuova edizione del rapporto Fiscal Monitor mostra come la giusta combinazione di politiche può cambiare questa situazione.

Il potere della politica fiscale

La politica fiscale è responsabile di gran parte delle differenze tra paesi in termini di disuguaglianza.

Nelle economie avanzate, la politica fiscale compensa circa un terzo delle disuguaglianze di reddito prima delle imposte e dei trasferimenti – ciò che viene spesso chiamato disparità di reddito di mercato – e il 75% di tale effetto di compensazione è attribuibile ai trasferimenti . La spesa per l’istruzione e la salute incide anche sulla disuguaglianza dei redditi di mercato nel tempo, poiché promuove la mobilità sociale, anche tra le generazioni. Nelle economie in via di sviluppo, la redistribuzione fiscale è molto più carente a causa di spese e imposte più basse e meno progressive.

spa-fiscale-Monitor-chart

Il design della ridistribuzione è importante

Non esiste una strategia universale. La ridistribuzione dovrebbe riflettere le circostanze specifiche del paese, come le pressioni fiscali sottostanti, le preferenze sociali e la capacità amministrativa e fiscale del governo. D’altro canto, le tasse e i trasferimenti non possono essere considerati isolatamente. I paesi devono finanziare i trasferimenti e la combinazione di strumenti alternativi di trasferimento e di tassazione scelti dai paesi può avere un impatto molto diverso sull’equità.

Mentre alcune politiche possono avere effetti contraddittori sulla crescita e la distribuzione, le nostre evidenze empiriche indicano che è possibile raggiungere una crescita inclusiva e sostenibile con un adeguato mix di politiche. L’efficienza e l’equità devono andare di pari passo.

Attaccare il problema della disuguaglianza

Le autorità hanno una gamma di opzioni per ottenere risultati efficienti ed equi. Questa edizione del Fiscal Monitor si concentra su tre dibattiti politici: tasse progressive, reddito di base universale e spesa pubblica per l’istruzione e la salute.

- Imposte progressive sul reddito. La progressività dell’imposta sul reddito delle persone fisiche è diminuita considerevolmente negli anni ’80 e ’90 e da allora è rimasta praticamente invariata. imposta sul reddito medio nei paesi dell’Organizzazione per la Cooperazione Economica e lo Sviluppo (OCSE) il tasso massimo è sceso dal 62% nel 1981 al 35% nel 2015. Inoltre, la progressività dei sistemi fiscali è inferiore Indicano i tassi legali, poiché le persone più abbienti hanno più accesso alle agevolazioni fiscali. Una conclusione importante è che alcune economie avanzate possono aumentare la progressività senza danneggiare la crescita, a condizione che la progressività non sia eccessiva.

- Reddito base universale (UBI). Il reddito di base universale, che è definito come un trasferimento monetario dello stesso importo per tutti i cittadini di un paese-è stato un argomento dibattuto dagli economisti per decenni, e ora ha riacceso l’interesse a causa delle percezioni circa gli effetti della tecnologia e intelligenza artificiale nel futuro del lavoro. Il Monitoraggio Fiscale non manifesta un favore o contro l’UBI, ma piuttosto porta dati e argomenti rilevanti al dibattito. Il reddito di base universale può avere un impatto significativo sulla disuguaglianza e sulla povertà, poiché copre tutte le persone alla base della distribuzione del reddito. Ma l’universalità è costosa. Secondo le stime del monitor fiscale, un UBI pari al 25% della mediana del reddito pro capite sarebbe costato un’economia equivalente media avanzata per 6½% del PIL, e le stime variano ampiamente da paese a paese. Pertanto, l’UBI deve essere analizzata insieme al suo finanziamento, in modo che abbia un effetto neutro sul bilancio. Considerazioni chiave per l’introduzione dovrebbe essere la sua coerenza con le altre priorità fiscali -per evitare lo spostamento di investimenti in infrastrutture, dell’istruzione e della sanità, per esempio, e il metodo di finanziamento, che deve essere efficiente ed equo. Un reddito universale di base potrebbe essere un’opzione se serve a sostituire la spesa sociale inefficiente e ingiusta.

- Spese per l’istruzione e la salute. Nonostante i progressi compiuti, in molti paesi esistono ancora lacune nell’accesso all’istruzione e servizi sanitari di qualità tra i diversi gruppi di reddito. Ad esempio, nelle economie avanzate, gli uomini con istruzione terziaria vivono fino a 14 anni in più rispetto a quelli con istruzione secondaria o inferiore. la spesa pubblica più efficiente può aiutare, ad esempio, per la ridistribuzione della spesa per i settori dell’istruzione e della sanità ricchi a poveri, senza modificare la spesa pubblica totale per l’istruzione o la salute. Secondo il rapporto, ridurre il divario di disuguaglianza nella copertura sanitaria di base potrebbe aumentare l’aspettativa di vita di 1,3 anni, in media, nei paesi emergenti e in via di sviluppo.

Speriamo di averti persuaso di due cose: da un lato, la politica fiscale può contribuire a risolvere il problema della disuguaglianza, e dall’altro, l’equità deve andare di pari passo con l’efficienza.

(traduzione Google)

AService Studio

AService Studio

[…] fa era considerata – per via del fideismo di cui si è detto – apocalittica. Il discorso sulle disuguaglianze, moralmente e politicamente inaccettabili ed economicamente dannose (FMI) si è diffuso per la forza e l’evidenza delle cose (e per un buon lavoro intellettuale che è […]

[…] ufficiale, e forse, non compete alla stessa farlo. Data l’importanza dell’argomento (come ha sottolineato lo stesso Fondo Monetario Internazionale) occorre studiare di più, soprattutto in relazione alle diverse esperienze internazionali, ma […]